扫码下载APP

及时接收最新考试资讯及

备考信息

2016年银行从业资格考试备考已经开始,正保会计网校整理了以下银行从业知识点,希望能够帮助各位考生一举拿下2016年银行从业资格考试!

目前,信用风险管理领域通常在市场上和理论上比较常用的违约概率模型包括Risk Calc模型、KMV的Credit Monitor模型、KPMG风险中性定价模型、死亡率模型等。

(1)RiskCalc模型

RiskCalc模型是在传统信用评分技术基础上发展起来的一种适用于非上市公司的违约概率模型,其核心是通过严格的步骤从客户信息中选择出最能预测违约的一组变量,经过适当变换后运用Logit/Probit回归技术预测客户的违约概率。

(2)KMV的Credit Monitor模型

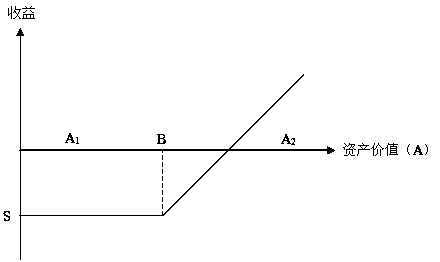

KMV的Credit Monitor模型是一种适用于上市公司的违约概率模型,其核心在于把企业与银行的借贷关系视为期权买卖关系,借贷关系中的信用风险信息因此隐含在这种期权交易之中,从而通过应用期权定价理论求解出信用风险溢价和相应的违约率,即预期违约频率(Expected Default Frequency,EDF)企业向银行借款相当于持有一个基于企业资产价值的看涨期权。如图所示。

企业资产与股东权益之间的关系

期权的基础资产就是借款企业的资产,执行价格就是企业债务的价值(B),股东初始股权投资(S)可以看做期权费。企业资产的市场价值(A)受各种风险因素影响不断变化,如果A降低到小于B(设为A1),企业会选择违约,债权银行只能得到A1,负有限责任的借款企业股东最多只会损失S;如果A大于B(设为A2),在全额偿还债务后,借款企业股东得到A2-B,而随着企业资产价值的增大,股东收益也不断增加。

根据风险中性定价原理,无风险资产的预期收益与不同等级风险资产的预期收益是相等的,即

P1(1+K1)+(1-P1)×(1+K1)×θ=1+i1

其中,P1为期限1年的风险资产的非违约概率,1-P1,即其违约概率;K1为风险资产的承诺利息;θ为风险资产的回收率,等于“1-违约损失率”;i1为期限1年的无风险资产的收益率。

案例分析:不同信用等级债务人的违约概率计算

假设商业银行对某企业客户的信用评级为BBB级,对其项目贷款的年利率为10%。根据历史经验,同类评级的企业违约后,贷款回收率为35%。若同期企业信用评级为AAA级的同类型企业项目贷款的年利率为5%(可认为是无风险资产收益率),则根据KPMG风险中性定价模型,该信用评级为BBB级的企业客户在1年内的违约概率为

根据P×(1+10%)+(1-P)×(1+10%)×35%=1+5%,可得P=93%,即该企业客户在1年内的违约概率为7%。

(3)死亡率模型

死亡率模型是根据风险资产的历史违约数据,计算在未来一定持有期内不同信用等级的客户/债项的违约概率(即死亡率)。

推荐阅读:

Copyright © 2000 - www.fawtography.com All Rights Reserved. 北京正保会计科技有限公司 版权所有

京B2-20200959 京ICP备20012371号-7 出版物经营许可证 ![]() 京公网安备 11010802044457号

京公网安备 11010802044457号