出口退税上岗实训班 特惠联报仅需560

《进料来料加工企业出口退免税申报》、《外贸企业出口退税上岗与进阶》、《生产企业出口退税上岗与进阶》3门联报,让您掌握按照不同的贸易方式进出口业务发生的流程,讲解相应环节中会产生票证、涉及税款税率、与退税工作的关联。有利于各位学员对业务整体上有清晰的脉络,全面掌握退税工作,并兼顾到没有进出口经验的学员;也便于在掌握退税系统申报、退税政策细则后,在进出口环节贴合政策做税前筹划。点此立享560元3门联报优惠!

教师简介:

许氡书,注册会计师、注册税务师、现任某美资企业财务经理。多年就职于美资日资法资企业,专业从事跨境财务工作17年。财税理论功底扎实,实战经验丰富。许老师对跨境业务及国际贸易的财务管理、财务系统建立、出口退税、转移定价、风险控制、税务筹划有丰富的经验和独到的见解。

【联报课程一】 进料来料加工企业出口退免税申报(原价260元)

课程简介:

一、进料加工的由来及退免税核算原理

1.清晰讲解进料加工贸易形式、手册的启用使用、免税料件的使用与海关核销。

2.进料加工贸易免抵退税原理、应退税款的核算。企业实际经营及报表辅以演练。

二、出口退税申报系统的录入与申报

含:进料加工手册的实耗法、计划分配率的备案、加工贸易手册核销

(系统的下载与安装、参数配置、数据录入、修改与冲减、反馈信息读入、电子口岸读入数据、报关单查询打印、数据备份与导入、申报数据的生成与撤消、报表打印等基础操作请学习生产型企业出口退税课程)

三、账务记账与增值税申报

四、剖析税局退税政策控制税务风险

2012年财税发39号文出台的前因后果、细则为防为促的目的、

出口货物的认定标准、哪些出口货物不能录入退税申报系统、出口企业的认定标准、

免税货物的种类、不退税货物的范围、现行的出口退税率

海关特殊监管区、视同自产货物的认定标准、哪些出口货物不能申报免抵退税

五、合理降低税务成本取得更多退税款真实案例(企业真实案例分析)

此部分以老师亲历的供职企业真实案例阐明如何利用关税政策、退税率、及视同自产政策进行税务筹划,具有很高的可执行性。

【联报课程二】 外贸企业出口退税上岗与进阶(原价260元)

课程简介:

第一部分:要对进出口税务处理有个清晰的脉络,先来认识进出口业务的发生和运转。

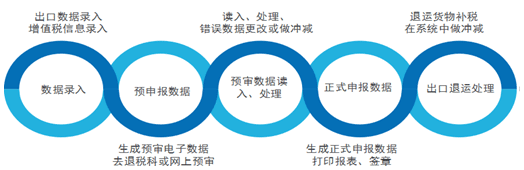

其一图例如下:

对各环节的经营运转及其中涉及出口退税的知识点与相关单据一一讲解,

财务税务实战经验贯穿于企业实际进出口业务经营过程中。

按一般贸易及进料加工、来料加工的不同的贸易方式分别讲解。

申报退税是进出口业务的最后一步,要提高税务合规度、进行税务优化,

控制点都在进出口业务发生的过程中,提炼出来,辅以实际案例,

打开进出口业务税务风险及筹划思路。

涉及知识点:FOB CIF交货条款、提单、仓单、电子审察、实地审察、通关单、

报关单、退税备案资料、进口关税增值税、出口发票、商品编码、

退税率、四小票系统的使用。真实票证演示

第二部分:出口退税原理及申报系统操作

1.清晰讲解外贸型企业的出口退税原理、应退税款的计算。

2.最新版出口退税申报系统手把手演示具体操作

含:生产型企业和外贸型企业的退税系统的下载与安装、参数配置、数据录入、分解确认、

修改与冲减、反馈信息读入、电子口岸读入数据、报关单查询打印、数据备份与导入、

申报数据的生成与撤消、远程预审设置与数据生成、报表打印、无纸化申报。

第三部分:进出口相关部门业务处理与出口退税财务记账

完整化进出口业务退税申报、财务处理、银行处理、外管局申报、海关核销全套业务全面掌握

含:外经贸委与工商局对进出口经营权的最新规定、进出口业务银行收汇付汇、外汇管理局延期

收付汇报告、出口退税相关科目的账务处理、外贸企业出口货物增值税报表填报、免抵退税与免税

货物增值税报表填报、加工贸易手册的海关核销与补税。

第四部分:技能进阶—深度剖析税局退税政策与审核标准

真正掌握好政策才能在实际工作中有个抓手,提高税务合规化程度、消除税务风险

2012年财税发39号文出台的前因后果、细则为防为促的目的、

出口货物的认定标准、哪些出口货物不能录入退税申报系统、出口企业的认定标准、

免税货物的种类、不退税货物的范围、现行的出口退税率

海关特殊监管区、视同自产货物的认定标准、哪些出口货物不能申报免抵退税

免抵退税政策的由来、为什么免抵税额要交纳附加税

第五部分:合理降低税务成本取得更多退税款真实案例

掌握透政策、明了申报系统与税局审核资料、熟悉进出口业务流程,那么在实际工作中做出

可执行的税务筹划,只是打开思路的事。

此部分以老师亲历的供职企业真实案例阐明如何利用关税政策、退税率、及视同自产政策进行税务筹划,具有很高的可执行性。

【联报课程三】生产企业出口退税上岗与进阶 (原价260元)

课程简介:

1.1 前言及进出口贸易方式 报课后即可学习录播视频

1.2 进口流程及四小票数据申报

1.3 出口流程及出口单据

2.1.1 生产型企业的退税原理及计算-1

2.1.2 生产型企业的退税原理及计算-2

2.2 退税系统下载安装设置

2.3 退税系统设置与备份

2.4 生产型企业退税系统录入与申报

3.1 生产企业账务处理与增值税填报

3.2 政策风险解读与控制

3.3 进出口企业税务筹划方法及案例

还等什么,560元3门联报,随到随学,许老师手把手带你成为一名优秀的出口退税会计!

下一篇:主办会计VS普通会计

新用户扫码下载

新用户扫码下载

新用户扫码下载

新用户扫码下载