扫码下载APP

及时接收最新考试资讯及

备考信息

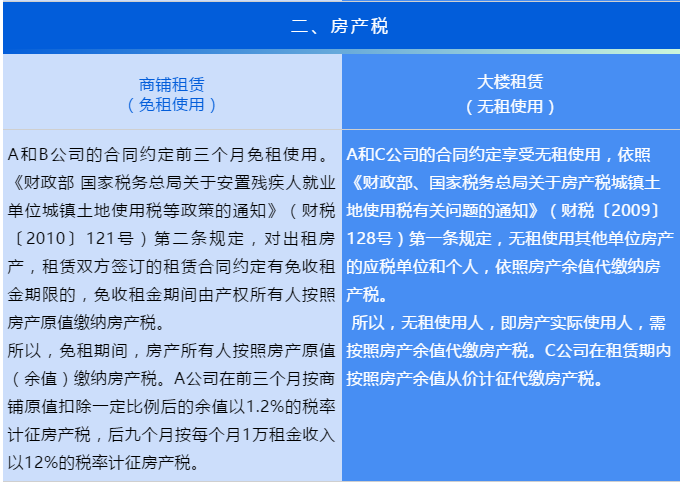

在实际经济生活中,房产租赁合同中会约定租赁期内享受无租使用或者免租使用条款,那么出租方和承租方就房产租赁行为要不要缴纳相关税款呢?差异到底在哪里?

举例

A公司将一处商铺租给B公司,在合同中约定:租赁期一年,前三个月装修期免收租金,三个月后按每月1万元租金收取。同时A公司与C公司签订合同,将另一幢大楼无租给C公司使用一年。A、B、C公司就增值税、房产税、印花税应如何申报缴纳?

请注意:

商铺租赁(免租使用)情形中,纳税人由于新冠肺炎疫情给予租户房租临时性减免,以共同承担疫情的影响,不属于事先租赁双方签订租赁合同约定的免收租金情形,不适用财税〔2010〕121号文件规定,即不用按照房产原值计算缴纳房产税,而是根据《房产税暂行条例》规定来处理,房产出租的,按租金收入的12%缴纳房产税。商铺业主纳税人前三个月的房产税应按照实际租金收入乘以12%来计算申报缴纳,如果租金减为零,则房产税也为零。

政策指引:

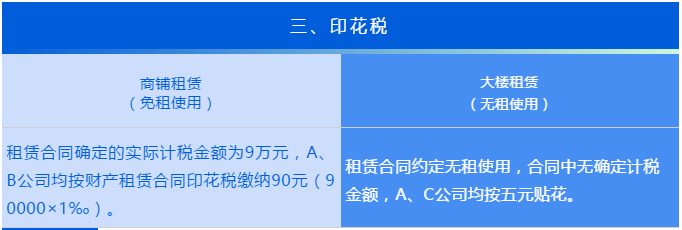

《国家税务局关于印花税若干具体问题的规定》(国税地字〔1988〕25号)第4项,有些技术合同、租赁合同等,在签订时不能计算金额的,如何贴花?

有些合同在签订时无法确定计税金额,如技术转让合同中的转让收入,是按销售收入的一定比例收取或是按实现利润分成的;财产租赁合同,只是规定了月(天)租金标准而却无租赁期限的。对这类合同,可在签订时先按定额五元贴花,以后结算时再按实际金额计税,补贴印花。

了解更多财会专业知识欢迎加入实务畅学卡,带您学习财税知识,还有财税大咖在线答疑,解你所惑。获取更多财税资讯,请持续关注正保会计网校会计实务栏目,点击进入>>

相关标签:

Copyright © 2000 - www.fawtography.com All Rights Reserved. 北京正保会计科技有限公司 版权所有

京B2-20200959 京ICP备20012371号-7 出版物经营许可证 ![]() 京公网安备 11010802044457号

京公网安备 11010802044457号