扫码下载APP

及时接收最新考试资讯及

备考信息

前段时间个人出租不动产出事情了,因房东未申报纳税,补税、罚款不说,还被判刑。一时间,许多房东惊出一身冷汗!

我们都知道,目前大多数个人出租不动产,都没有缴税费的意识,或者是故意逃避税款,总之房屋租临市场可以说是非常混乱。

但,2019年个人出租不动产(住房、非住房)会大有不同

1、 河北省出台个人出租不动产新规,个人出租不动产将进入最严征管。

为了进一步规范个人出租住房的个人所得税征收管理,促进河北省房屋租赁市场健康发展,自10月1日起,河北省对个人出租(转租)住房应纳税所得额和一次性收取租金的计税收入执行新规定。

2、 2019年国家将加强个人所得税纳税信用建设,个人失信者向寸步难行。

近日,国家发改委和税务总局联合印发《关于加强个人所得税纳税信用建设的通知》,通知指出:强化个人所得税纳税信用协同共治,促进纳税人依法诚信纳税。对个人所得税严重失信当事人,税务部门将推送相关部门,依法依规实施联合惩戒。

3、 多部门联合排查出租房源,遏制偷逃税款行为

目前,山东省为了整治房屋租赁市场偷逃税款的乱象。税务已联合公安、工商等部门,成立了“综合治税办公室”,开始排查登记出租房源。必要时,实施上门排查。

4、 偷税漏税将面临严重后果

纳税人采取欺骗、隐瞒手段进行虚假纳税申报或者不申报将面临以下后果:

(1)逃避缴纳税款数额较大并且占应纳税额百分之十以上的,处三年以下有期徒刑或者拘役,并处罚金。

(2) 数额巨大并且占应纳税额百分之三十以上的,处三年以上七年以下有期徒刑,并处罚金。

依据:刑法条文第二百零一条

那么,个人出租不动产(住房、非住房)到底该交哪些税费?

以厦门市的规定为大家展示一下个人出租房屋的涉税事项。

其他省市具体征收率可能有所差异,比如个人所得税和房产税可能存在差异,实践中还要结合当地税务机关的规定来计算。

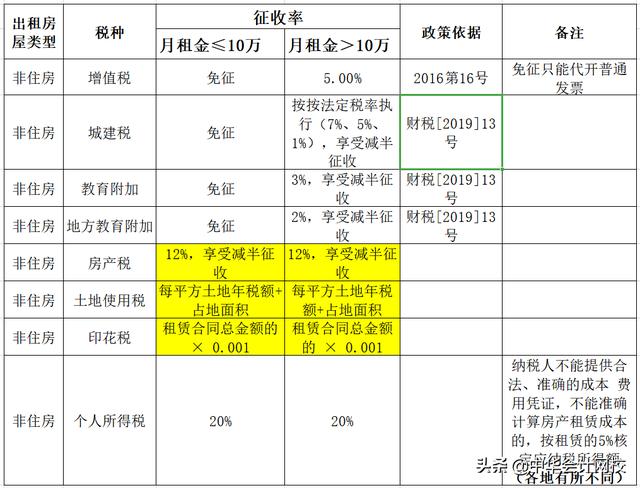

非住房所交税费

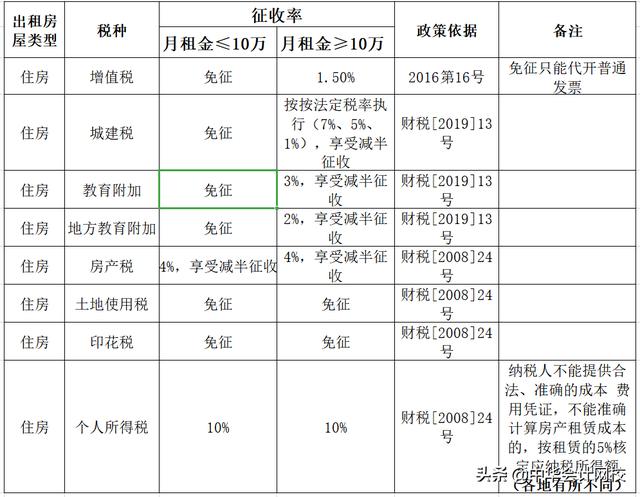

住房所交税费

具体,以案例形式来看看,如果小王出租了一套住房和一套非住房,那么分别需要交多少税呢?

★个人出租住房类税费

一、假如小王出租个人住房取得租金月收入80000,那么实际应该缴纳的税分别是:

1、 增值税=0,月租金换成不含税收入小于10万,免。

2、 城建、教育费附加、地方教育费附加均免,这些都是依附于增值税,增值税为0,这些自然为0。

3、 房产税=(收入-实缴增值税)*4%/2=80000*4%/2=1600

4、 土地使用税=0,免。

5、 印花税=0,免。

6、 个人所得税

因为,(收入-实缴增值税-各项税费-修缮费用)=80000-0-1600-800=77600>4000

所以,个人所得税=77600*(1-20%)*10%=6208

二、假如小王出租个人住房取得租金月收入110000,那么实际应该缴纳的税分别是?

1、 增值税=1571.43。

月租金换成不含税收入大于10万,减按1.5%征税。110000/(1+5%)*1.5%=1571.43。

2、 城建税=1571.43*7%*50%=55

3、 教育费附加=1571.43*3%*50%=23.57

4、 地方教育费附加=1571.43*2%*50%=15.71

5、 房产税=(收入-实缴增值税)*4%/2 =(110000-1571.43)*4%/2=2168.57

6、 土地使用税=0,免。

7、 印花税=0,免。

8、 个人所得税因为,(收入-实缴增值税-各项税费-修缮费用)=110000-1571.43-55-23.57-15.71-2168.57-800=105365.71>4000

所以,个人所得税=105365.71*(1-20%)*10%=8429.26

★个人出租非住房类税费

假如小王出租个人非住房取得租金年收入90万元(含增值税价),采用一次性收取租金的方式收取租金,那么实际应该缴纳的税分别是?

1、 此项出租业务的应缴增值税为:90÷(1+5%)×5%=4.285714万元;但分摊至各月为90÷12=7.5万元<10万元,是免征增值税的。增值税=0;

2、 城建税以及教育费附加和地方教育附加等都相应免征。这些都是依附于增值税,增值税为0,这些自然为0。

3、 土地使用税:200×8×50%=800元

4、 印花税:900000×0.1%×50%=450元

依据:根据《财政部 税务总局关于实施小微企业普惠性税收减免政策的通知》(财税〔2019〕13号),此项出租业务中的土地使用税、印花税、房产税都可以减半征收。

根据《关于营改增后契税 房产税 土地增值税 个人所得税计税依据问题的通知》(财税〔2016〕43号)的规定:

(1)房产出租的,计征房产税的租金收入不含增值税。

(2)个人出租房屋的个人所得税应税收入不含增值税,计算房屋出租所得可扣除的税费不包括本次出租缴纳的增值税。

那么,在计算房产税和个人所得税时,是否从租金中扣除应征的增值税额呢?

免征增值税的,确定计税依据时,成交价格、租金收入、转让房地产取得的收入不扣减增值税额。故在计算房产税和个人所得税时,不得扣减应征而免征的增值税额。

5、 年应纳房产税为:900000×12%×50%=54000元

个人所得税:可以扣除的相关费用(即此项出租业务中缴纳的相关税费)=800+450+54000=55250元

所以,年应纳个人所得税为:(900000-55250)×(1-20%)×20%=135160元

个人出租住房和非住房涉及的税费计算,你掌握了么?转发出去让更多的人学习吧!

来源:众智财税智库、中税答疑、二哥税税念、河北税务局。

最近,大家一定被“新租赁准则”刷了一波屏,这是向国际化方向迈进的一个重大信号,那么关于“新租赁准则”到底要表达什么?如何运用到实际工作中?最新租赁准则深度解析与案例应用专题,为您深度解析新租赁准则,点击报名》

想学习更多财税资讯、财经法规、专家问答、能力测评、免费直播,可以查看正保会计网校会计实务频道,点击进入>>

Copyright © 2000 - www.fawtography.com All Rights Reserved. 北京正保会计科技有限公司 版权所有

京B2-20200959 京ICP备20012371号-7 出版物经营许可证 ![]() 京公网安备 11010802044457号

京公网安备 11010802044457号