扫码下载APP

及时接收最新考试资讯及

备考信息

【摘要】企业破产重整是一个新生事物,研究其财务控制问题具有非常重要的理论意义和实践价值。本文主要分析了企业破产重整财务控制的社会环境和法律环境,将财务控制的基本导向界定为投资人与债权人的博弈关系,将其基本目标界定为重整计划的充分实现,指出了诸多需要关注的财务理论和实务问题。

【关键词】破产重整;财务控制;基本导向;纳什均衡;控制目标;债权人利益

一、破产重整财务控制环境分析

(一)社会环境

一旦公司尤其是大型公司陷入破产清算状态,其影响就会从与其有直接利害关系的债权人、股东及其雇员的范围内向外扩散至公司的供应商、顾客或者消费者,甚至引发连锁破产,社会经济秩序也可能会因大量工人失业而受到冲击。因此,破产重整程序应运而生,扩大了参与重整程序的利益主体的数量,如债权人利益、供应商利益、顾客利益及社会稳定秩序利益。如此一来,重整程序中所包含的利益冲突要比债务人在进入重整程序前所包含的利益冲突复杂得多,其财务控制的难度也显而易见地增大了。

(二)法律环境

《中华人民共和国企业破产法》(以下称破产法)第2条规定,企业法人不能清偿到期债务,并且资金不足以清偿全部债务或者明显缺乏或丧失清偿能力的,可以依照规定进行重整。为保证债权人利益的实现,《破产法》第7章规定了债权人会议和债权人委员会权力,包括:监督管理人;决定继续或者停止债务人的营业;通过重整计划;通过债务人财产的管理、变价和分配方案。进入重整程序前,企业运营的决策机构是股东组成的董事会,是以股东权益最大化为企业经营目标的;而一旦进入重整程序,在《破产法》约束下的债务人运营是以债权人为主导的,决策机构不再是董事会,而是由债权人组成的债权人会议和债权人委员会,因此在重整期间,债权人利益将由从属地位转变为主导地位。但由于破产重整是一项复杂而专业的活动,为了保证破产管理的公平性和效率性,《破产法》第13条规定,人民法院裁定受理破产申请的,应当同时指定管理人。在重整期间,经债务人申请,人民法院批准,债务人可以在管理人的监督下自行管理财产和营业事务;管理人负责管理财产和营业事务的,可以聘任债务人的经营管理人员负责营业事务。管理人作为债权人的代表,处理专业事项,监督债务人执行重整计划,并向债权人委员会报告,由债权人向其支付报酬,在重整程序中起到了对称债权人与债务人信息、平衡两者利益关系的作用。破产重整是通过重整计划的制定和执行来实现的,债务人自行管理财产和营业事务的,由债务人制订重整计划草案;管理人负责管理财产和营业事务的,由管理人制订重整计划草案,重整计划由债权人会议表决通过方可执行。因此,破产重整财务控制受制于人民法院、债权人、管理人等关系人,其基本导向、目标等方面有别于正常企业。

二、企业破产重整财务控制的基本导向

重整程序参与主体广泛化的特点决定了在破产重整程序中需要对多元主体的利益进行保护和关注。每个利益主体出于“趋利避害”的本性,都有尽量扩大自己权力空间以从重整中获得更多利益的冲动,因此多方主体之间的制衡对破产重整的成功将起到至关重要的作用。在破产重整中主要存在三组主要关系:债务人与债权人的关系;股东与债权人的关系;管理人与债务人和债权人的关系。《破产法》从法律的角度对这几组利益关系进行了制衡,而财务控制正是实现这些制衡的管理手段。如果把企业破产清算比喻成分一块既定大小的蛋糕,不管够不够分,它的大小是既定的事实,那么重整制度就是要把这块蛋糕做大,使各方参与主体都能获得比破产清算更大的利益。债权人通过重整收回更多的债权,债务人通过重整实现生存和可持续发展。重整的核心是通过债务人的复苏来满足相关主体的利益,债务人重整的成功对债权人、债务人来说是双赢的。

对大股东而言,企业破产重整是对当期收益与跨期收益权衡的结果。同时,重整程序的启动需要债权人的让步,重整资本的筹集需要债权人对债务的减免,甚至获得新债权人的资金支持。因此,上市公司的重整主要取决于两个方面:一是大股东的意愿;二是能否取得债权人的信任和支持。这是一个典型的在大股东与债权人之间的讨价还价行为,重整方案必须在大股东与债权人之间达成利益均衡。因此,上述三组关系中,最重要的是大股东与债权人的关系,即重整方案必须在大股东与债权人之间达成利益均衡。公司重整中,大股东承担的成本主要是重新注入优质资产,包括实物资产与现金;其经济收益表现为公司价值提升所对应的份额。在经济利益之外,若大股东是政府,还会考虑非经济目标,如失业率的维持、社会稳定状况以及政府形象等。债权人的成本就是免除的部分债务;潜在收益就是公司重整之后收回尚未免除的债务。从静态角度来看,债权人肯定是要损失的,关键是重整之后能够使债权人的损失得以降低。由此看出,企业破产重整是以博弈论作为基本的方法论贯穿于其财务控制,体现团体理性、公正、公平和效率精神,通过重复博弈达到“纳什均衡”。

三、破产重整财务控制的目标

在破产重整中,如果重整成功,投资人、债权人将收回其上述投入成本;如果重整失败,对债权人来说,可能使其获得的清偿大大低于破产清算。由此可以看出,在破产重整中,债权人风险最大,重整计划的实现最终体现为债权人利益的充分实现,成为财务控制的基本目标。从实际效果来看,凡是重整制度设计上对债权人利益保护较为充分的国家,其重整的成功率就较高(如加拿大),反之就较低(如法国)。

进入破产程序的企业与可持续经营企业不同,重整伊始就存在经营和财务安全“积”病。在破产重整中,新进入的股东和债权人是风险资本的提供者,只有确保财务安全,才能获得资本提供者的信任和支持,使破产重整制度进入良性循环。因此,安全性也是财务控制的目标之一。

在安全性控制的基础上,财务效率性是财务控制的另一个目标。既定重整计划能否得以实现,是获得债权人信任和让步的重要条件,尤其值得强调的是在破产重整过程中现金流量管理的突出地位,在有限的破产重整期限里,获得足够的现金流满足偿债需求是破产重整成功的重要条件。

在效率性的基础上,财务效益性构成了财务控制第三个子目标。财务控制要有效地影响决策,保证破产重整中财务决策的相对科学和正确。它涉及企业的重大决策,对企业在重整期及未来的正常可持续经营期具有非常重大的影响。如果把效率解释成选“快”的事情做,那么,效益就是选“对”的事情做。

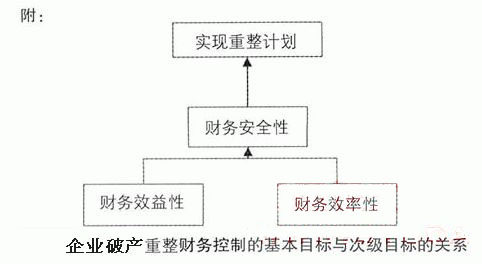

上述破产重整财务控制的基本目标与次级目标的关系,可以简要说明如下页图1所示。

破产重整企业财务控制,在我国还是一个新的财务领域,许多财务事项如财务控制主体多元化、控制环境法律化、约束条件复杂化、控制内容局限化、控制理念多冲化等,需要进行深刻、全面的研讨和创新。

【主要参考文献】

[1]中华人民共和国破产法.2007.

[2]顾纪生.上市公司破产六问:当金纸变废纸成为时尚.国际金融报,2004年10月19日.

[3]朱元午.财务控制.复旦大学出版社,2007(5).

[4]肖金泉.,刘红林.破产重整——中国企业新的再生之路。上海人民出版社,2007(8).

[5]何旭强.上市公司破产、重整的选择机制、经济效率及法律基础.2006(7).

[6] David Brown,John Willey & Sons,Corporate Rescue:Insolvency law in Practice.1999.

上一篇:上市公司每股收益研究

下一篇:企业集团财务管理体制构建分析

Copyright © 2000 - www.fawtography.com All Rights Reserved. 北京正保会计科技有限公司 版权所有

京B2-20200959 京ICP备20012371号-7 出版物经营许可证 ![]() 京公网安备 11010802044457号

京公网安备 11010802044457号