在岁末年初,中国内地证券市场掀起一场母公司回购旗下子公司的“私有化”浪潮。业界普遍关注:这股浪潮何以会适时发生?当事公司会有哪些后续步骤?对全局会产生什么影响……而我们尤其感兴趣的,是在这股大潮中带来的商业机会和投资机会。为此,我们约请专家,分别进行了点评和预测

动因:整合资源,提升市值

“私有化”的主要动因来自母公司整合上市资源。子公司上市,可能是集团公司寻求融资的“试水”。在集团公司完成上市后,一些公司资产质量不佳,业绩低下,又难以获得优质资产注入,进而丧失融资资格,反而需要母公司花费大量财力、精力维护上市资格与平台。在这种情况下,母公司为了节约成本,整合资源,进行“私有化”。比如,2005年香港市场上一系列整合资源类的“私有化”事件,中建电讯“私有化”中建科技国际、恒基地产“私有化”恒基发展,新世界发展“私有化”新世界信息,等等。

“私有化”的另一个要求,来自减少关联交易。在旗下子公司纷纷上市之后,中石油、中石化海外上市,但大量关联交易使得各上市公司之间盈利关系错综复杂,让投资者“一头雾水”。于是中石油、中石化在上市之初,就承诺,将逐步回购子公司,避免关联交易,让业务、盈利透明化,帮助投资者更清楚地认识企业价值。

而“私有化”的第三个重要原因,是母公司管理层,从内部人角度,认为子公司价格被市场严重低估,疲弱的股价表现不利于集团的声誉。或者子公司估值水平严重低于母公司,收购后,集团公司整体市场能够有所提升。

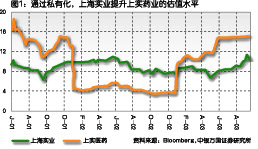

比如,上海实业“私有化”上实药业。由于医药板块在红筹板块得不到关注,上实药业的业绩出现较大波动,2002年以来,上实药业的市盈率水平始终在4倍左右徘徊。2003年以后,上海实业整合资源,同时认为上实药业被严重低估,开始推进“私有化”。伴随“私有化”进程,上实药业的市盈率水平逐步上升到15倍左右。因为上实药业业绩好转,“私有化”后,上海实业EPS增厚,其市盈率水平保持在10倍左右(如图1所示)。

再比如,南太集团2005年10月“私有化”南太电子。当时,南太电子的市盈率从上市初期15倍下滑到5倍。而在美国上市的南太集团的市盈率是19倍。“私有化”后,南太电子业务注入集团公司,其市值被放大4倍。

2005年10月,中移动着手“私有化”华润万众。此前,华润市盈率始终徘徊于6~7倍。很快,投资者认识到华润业务的发展前景,给予更高的估值水平。华润万众的市盈率很快提高到12倍。

“催化剂”:股权分置改革

A股市场的“私有化”的“催化剂”,来自股权分置改革的迫切要求。因为“私有化”这些公司,是推动股改的唯一手段。

我们以中石化系公司股改为例。中石化向下属公司流通股股东免费送股,其结果必然是中石化所拥有的下属公司权益减少,中石化的净资产下降。根据我们的测算,如果中石化向下属公司流通股东每10股送3股,将导致中石化损失了6.3%的净利润和5.7%的净资产。

这些股改方案,损害了中石化的股东权益。中石化的A股股东,还能够在中石化本身的股改中获益,拿到补偿。而中石化的H股股东、ADR持有者,就完全是损失。可以预见,这样的方案无法得到中石化股东大会的同意。这意味着,中石化旗下公司简单对价的股改方案将无法实施,其最大可能的途径,就是变卖壳资源,“私有化”旗下公司。

同样的问题,也摆在中石油、中铝面前。于是,现金充裕的中石油快速地收购流通市值较小的三家A股公司,在不影响其资产负债表的情况下,轻松地完成A股股权分置改革的难题。而中铝,由于缺乏现金,母公司身处H股,子公司身处A股,短期内难以快速推进“私有化”,但“私有化”也是它绕不过去的“坎”。

影响:被收购标的获得超额收益

“私有化”,近似企业并购,都是以终止上市为目的的收购。从海外经验来看,并购过程中,被并购的企业往往能够给投资者带来超额收益,而收购方的股票收益率往往不尽如人意。

以美国市场为例,1960~1985年期间25年数据显示,不论收购成功与否,被收购方股票能够在并购期间获得很高的超额收益。而收购方的股票几乎没有超额收益。

有趣的是,收购成功不成功,对收购方和被收购方股票的影响是截然相反的。收购不成功,被收购股票的超额收益,显著高于收购成功情况下的股票表现。但是收购不成功,收购方股票的收益,低于收购成功情况下的表现如下表所示。

理论界对此现象的解释是,对于被收购方,投资者看到有人(收购方)愿意高价购买自己手中的股票,而且收购价格一般高于现价,当然乐于追捧被收购的标的股票。对于收购方,投资者担心收购行为带来劣质资产,将损害公司盈利前景。公司收购只是出于管理层的个人目的,而不是股东权益最大化。于是投资者在并购期间往往选择抛售收购方股票。

收购成功与否的影响在于,如果收购不成功,意味着存在反收购等情况,可能导致买方提高价格,比如,1991年,AT&T收购NCR,最初报价是80美元,后来提高到110美元。股票有两个以上投资方争夺,当然可以推高标的股票的涨幅。

对于收购方,如果收购失败,可能意味着公司战略无法实现,业绩增长的不确定性增加。也有反例,如果投资者不看好收购事项,一旦收购不成功,收购方股票反而有较好表现。比如,投资者不看好联想收购IBM的PC业务,收购进程受到美国国会阻碍时,联想的股价不跌反涨。

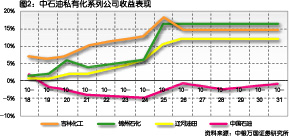

中石油、中石化以“私有化”形式并购旗下上市公司,其收益率表现也如此。

在中石油宣告收购三家A股公司前10个交易日,三家A股平均上涨12%,而中石油下跌1%.三家A股复牌后,平均上涨26%,同期中石油又下跌了约2%(如图2所示)。

寻找可能被“私有化”的标的股票

按照上面“私有化”进程中不同股票收益率的分析,被收购的股票能够为投资者带来超额收益。所以,寻找可能被“私有化”的标的股票,是投资者热衷的焦点。

我们认为,除了海归公司,由于股改问题被迫进行“私有化”外。还有一些国内大型集团公司,也有可能对旗下子公司进行“私有化”。其原因在于:一、整合上市资源,或者废止那些丧失融资能力的公司,或者避免关联交易,或者提高集团整体市值;二、“内部人”认为子公司价值被市场低估,通过“私有化”,回购资产提升市值;三、间接给予补偿,顺利完成股权分置改革。

而全流通的股权改革,也让“私有化”成为可能。我们非常关注一些大集团在股改前后的资产重组行为。比如,上海百联集团,其对旗下各类资产~连锁超市、大卖场、百货、贸易,对各上市公司~友谊、华联、联华、物贸、大商等,值得关注。

于是,我们给出筛选存在“私有化”可能公司的条件:一、市净率低于1,“内部人”——管理层,往往难以接受其股价低于净资产,认为资产被市场严重低估;二、大股东控股两家以上上市公司,这样“私有化”其中一家公司后,不会丧失融资平台,而且可以节约上市费用;三、大股东拥有充沛现金流,或者股票的市盈率高于子公司股票。一方面,有能力实施“私有化”;另一方面,收购后集团公司市值可以被放大。

根据上述三个条件,我们可以给出一个具备“私有化”可能的股票池(如下表所示)。

牛市的风向标?

我们有理由相信,最了解公司业务盈利能力和发展前景的,莫过于公司管理层。如果管理层对子公司股价长期低迷难以忍受,愿意以股份、现金形式进行收购,那么,投资者由于信息、资金等问题,确实低估了该公司长期的盈利能力。

进一步的,如果一个市场上出现大量“私有化”案例,越来越多的“内部人”认为市场低估旗下资产。那么,作为“外部人”的投资者开始警觉,是不是因为信息、资金等问题,市场被整体低估了。

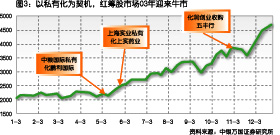

2003年的香港红筹市场就是个例子。2003年5月4日,中粮国际“私有化”鹏利国际,首开红筹“私有化”先例。接着,上海实业收购上实药业。之后,不断有“私有化”传言流传于市场。终于在11月达到高潮,华润创业收购五丰行。“内部人”-公司管理层的行为,引起“外部人”——股票投资者的关注,境外投资者重新审视红筹股价值。而红筹股的低市盈率和高息率,开始吸引越来越多的资金追捧。红筹指数从年初的2039点上涨到年末的4664点,涨幅128%.可以说,“私有化”是触发红筹股市场牛市的主要动力(如图3所示)。

展望2006年的A股市场,中石油、中石化的“私有化”已经起步,陆续还有大型集团表达相关意愿。这是否是A股走入牛市的“契机”呢?

我们相信,“私有化”,作为一种特殊的重组并购形式,将在全流通的A股市场上,扮演越来越重要的角色。“私有化”将为A股市场提供更多的投资理念、视角,并最终和制度变革、国际化、市场开放等,一起推动A股发展成一个多元化、多理念、多种投资手段并存的繁荣市场。

(作者系申银万国证券研究所策略分析师)