从理论上讲,风险和收益总是对等的,但在实际生活中,由于受预期、信息不对称等因素影响,一些投资产品的价格常常偏离应有的价值,这就使投资市场中存在低风险高收益的投资机会。寻找并发现这些风险与收益不对等的机会,也不妨是一种理财收获。

在人民币升值这个大趋势下,有些投资品的价格已经得到了调整,而有些投资品仍维持升值前的价格,利用这种调整的滞后,投资者可以寻找到一些低风险且可以锁定风险程度的投资机会。

封闭式基金:3理由佐证5%收益率

当我们在追逐银行人民币理财产品3.5%的年收益率和信托产品4%的年收益率时,却忽视了身边举手可得的5%年收益的机会——部分封闭式基金。相对目前市场上的信托产品和人民币理财产品,封闭式基金的投资风险较小,而收益却很高。另外,在人民币升值时代,封闭式基金很有可能成为外资进入股市后的首选。它的易变现、盘子小、对指数的高替代性等特性往往在牛市中容易被外来的大资金看中。

第1层保障:高折价率、短持有期

目前,封闭式基金普遍存在高折价的情况。从理论上讲,它的折价幅度越大,套利空间越大。比如基金汉兴(500015)的折价率是53.7%,即2005年10月25日基金汉兴的单位净值是0.93元,而现价只有0.43元,那么它在理论上就有53.7%的到期收益。

封闭式基金存在高折价率是由各种因素造成的,首先,一般来说,持有期与折价率之间存在着正比关系,折价率高持有期也就长。基金汉兴要到2014年底才到期清算,到期时间长。也就是说现在买入的话,持有期要长达9.2年,才能获得清算套利的空间。这么长的投资期意味着很大的不确定性,很大的不确定性决定了高折价率。而开放式基金由于可以随时以净值兑现,所以不存在折价的问题。其次,基金净值可能下跌。封闭式基金的存续期越长,它的净值越有可能跌到现价以下。最后,2004年兴起的开放式基金投资浪潮使封闭式基金成为股市中的“鸡肋”品种,交易萎缩,甚至有些投资者逐渐淡忘了它的存在。

为筛选出无风险投资机会的封闭式基金,假设上证综指1000点为政策铁低,即封闭式基金在存续期内净值不会低于上证综指1000点的净值。于是取上证综指1000点时的封闭式基金净值和2005年10月25日封闭式基金在二级市场上的收盘价做比较,我们会惊喜地发现,完全可以把封闭式基金当作保底收益基金来看待,最高保底收益甚至达到年收益7.92%(见表1)。考虑持有期限问题,我们可以很方便地找到持有期限在1.5年以下、保底收益超过5%的封闭式基金。1.5年的投资期限并不长,而且封闭式基金还是一个比较公平公正、信息容易获得的、交易方便简捷的证券市场的交易品种。

表1 1000点时封闭式基金净值与基金现价估算后的年化收益率

|

基金代码 |

基金简称 |

2005-6-03净值 |

2005-10-25收盘价 |

折价率 |

到期日 |

持有期限(年) |

到期收益 |

年化收益率 |

|

184700 |

基金鸿飞 |

0.8304 |

0.666 |

19.80% |

2008-4-14 |

2.5 |

19.80% |

7.92% |

|

184706 |

基金天华 |

0.7488 |

0.535 |

28.55% |

2009-7-11 |

3.7 |

28.55% |

7.72% |

|

500025 |

基金汉鼎 |

0.8027 |

0.638 |

20.52% |

2008-12-31 |

3.2 |

20.52% |

6.41% |

|

500017 |

基金景业 |

0.771 |

0.711 |

7.78% |

2007-3-30 |

1.4 |

7.78% |

5.56% |

|

184695 |

基金景博 |

0.8039 |

0.728 |

9.44% |

2007-6-30 |

1.7 |

9.44% |

5.55% |

|

184709 |

基金安久 |

0.743 |

0.68 |

8.48% |

2007-8-30 |

1.8 |

8.48% |

4.71% |

|

500015 |

基金汉兴 |

0.7611 |

0.434 |

42.98% |

2014-12-30 |

9.2 |

42.98% |

4.67% |

第2层保障:跑赢大盘分红派息

虽然封闭式基金相对于开放式基金有很多弊端,但封闭式基金毕竟也是由专业的基金经理人掌控的投资基金。从近3年来的业绩看,封闭式基金跑赢大盘的平均概率是54%。数据统计显示,只有基金普华从2002年1月到2005年9月3年多中,周战胜市场的次数是48.35%,其余封闭式基金周战胜市场的次数都超过了50%。不仅如此,业绩表现好、净值超过1元的基金还能够频频分红派息。即使没有“封转开”的利好,持有人也可享受到分红收益。特别是目前的市场情况下,大盘下跌空间有限,基金净值大幅下跌的可能性不大,那些净值远高于面值的基金都有望给投资者带来一定的红利收益。如易方达基金管理下的基金科翔、基金科汇和基金科瑞等。

第3层保障:投资结构挤出水分

仔细分析封闭式基金每季度公布的投资组合就会发现,一般股票市值仅占到基金净值的70%左右,其余30%为国债市值及现金持有。由此可见,封闭式基金的净值水份不多。仍以基金汉兴为例,在0.93元的基金净值中,有0.27元(29%)为无风险易变现的国债及现金,假设按照0.43元的现价买入,即使基金的股票市值损失75%,我们在到期清算时仍然能够保本收回投资。而且,对于现在的大盘点位,股票市值损失75%是不大可能发生的。所以从封闭式基金现持有的资产情况,我们也能判断出它的投资价值被低估了。

提示

尽管部分封闭式基金能够取得无风险套利的收益,但是封闭式基金仍然存在一些尚待解决的问题,比如管理层对封闭式基金到期究竟是存续还是清算或者是转开放的政策不明确;封闭式基金内部管理不规范,存在转移资产、关联方交易等。而且,前面的无风险是以沪指1000点不跌破为假设条件。但是综合文中的三大保障,即使这些问题都发生,总体仍然可以判定封闭式基金还是被低估的投资品种。

97回归币:行情好直攀1000%收益率

1997年我国政府发行了香港回归流通纪念币,一套两枚,每枚为双色10元硬币(图1),发行量2000万套。面值20元的香港回归纪念币,现在市价仅为20.5元。

第1层保障:法定货币面值流通

作为国家法定货币的流通纪念币,是不可能跌到面值以下的。也就是说现市价20.5元的香港回归币目前最大投资风险只有0.5元即2.5%。1997年香港回归币在发行之初,曾以200元每套的市价面世,一度上涨到250元,假设行情回转至当时高点,目前买入它的收益率将可以达到1000%左右。

图1:香港回归纪念币图样

第2层保障:人民币升值淡化利息风险

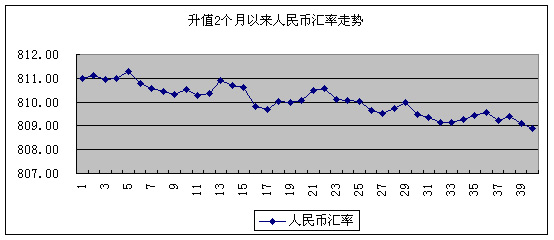

大量持有流通纪念币的一项风险是不能获得利息收入。然而,在人民币升值时代,这项风险被淡化了。我们可以简单测算一下持有港币的风险和持有香港回归币的风险。目前港币的年利率是2.37%,高于人民币利率,一些外币结构性存款甚至能够达到更高。但人民币自从2005年7月22日升值2.1%以来,又逐渐升值了0.4%,从图2可以明显地看出人民币从2005年7月22日~9月22日两个月来每日的升值情况。尽管目前人民币兑美元的汇率中间价仍在8.09左右,但在远期市场人民币兑美元的1年期远期已经达到了7.84,兑港币的1年期远期达到了1.01.由此可见,人民币升值的可能性极大。而港币与美元是联系汇率。如果持有港币或美元,1年的利息也许还抵不上货币贬值的损失。而香港回归币作为中国法定货币,币值与人民币等同,目前持有它可以享受到人民币升值的收益。

图2:7月22日~9月22日人民币兑美元每个交易日中间价走势

第3层保障:题材特殊,分散持有

香港回归流通纪念币是我国流通纪念币中双色系列币的首枚,其后又发行了《澳门回归》、《建国50周年》、《迈入21世纪》共4套6种,随着今后10元面值双色币发行的不断增加,双色币将成为流通纪念币的主打品种,香港回归币无疑具有龙头地位。同时它还是回归系列币的首枚和首枚10元面值流通纪念硬币。随着2007香港回归10周年的到来,香港回归币的题材效应将得到显现。

由于香港回归币曾有多次大起大落的经历,加上七八年收藏及礼品市场的消耗,大量纪念币已经沉淀到广大民众手中,而分散小量的民众持有,是不容易形成大量抛盘打压的阻力的,所以一旦邮币市场行情转好,预计香港回归币的走势一定不俗。低面额的投资还适合各种投资阶层,甚至“月光族”也能轻易参与其中。

提示

流通纪念币的交易,上海主要集中在卢工和云州两个邮币卡市场中,这两个市场属于自发形成的柜台市场,北京主要集中在月坛和马甸两个邮币卡市场中,这两个市场属于自发形成的店头市场。这些市场都存在着一定的交易风险。可能存在的风险有:市场内几个商铺出售的价格不一样需要讨价还价;存在假纪念币的可能;市场容量有限,不能在短时间内大量买入或卖出等,投资者应该在投资时注意到这些问题。

(作者就职于中国建设银行上海市浦东分行)