扫码下载APP

及时接收最新考试资讯及

备考信息

利用国债期货进行套期保值的主要目的是对冲利率风险。

(一)买入套期保值

1.国债期货买入套期保值是通过期货市场开仓买入国债期货合约,以期在现货和期货两个市场建立盈亏冲抵机制,规避市场利率下降的风险。其适用的情形主要有:

(1)计划买入债券,担心利率下降,导致债券价格上升;

(2)按固定利率计息的借款人,担心利率下降,导致资金成本相对增加;

(3)资金的贷方,担心利率下降,导致贷款利率和收益下降。

(二)卖出套期保值策略

1.国债期货卖出套期保值是通过期货市场开仓卖出利率期货合约,以期在现货和期货两个市场建立盈亏冲抵机制,规避市场利率上升的风险。其适用的情形主要有:

(1)持有债券,担心利率上升,其债券价格下跌或者收益率相对下降;

(2)利用债券融资的筹资人担心利率上升,导致融资成本上升;

(3)资金的借方,担心利率上升,导致借入成本增加。

(三)套期保值(对冲)合约数量的确定

在国债期货套期保值方案设计中,确定合适的套期保值合约数量,即确定对冲的标的物数量是有效对冲现货债券或债券组合利率风险,达到最佳套期保值效果的关键。常见的确定合约数量的方法有面值法、修正久期法和基点价值法。

1.面值法

根据债券组合的面值与对冲期货合约的面值之间的关系确定对冲所需的期货合约数量。

国债期货合约数量=债券组合面值÷国债期货合约面值

该计算方法最为简单,但因没有考虑国债期货和债券组合对利率变动的敏感性差异,故不太精确。

2.修正久期法

(1)麦考利久期(Macaulay Duration)是指投资的加权平均回收时间,也称麦考利久期。一笔期限为n年的投资,如果在投资期限内有现金流流入,则投资加权平均回收时间将短于n年,即久期小于n年。

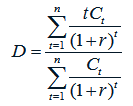

债券的久期是债券在未来时期产生现金流时间的加权平均,其权重是各期现金流现值占债券现值的比重,通常以年为单位,其计算公式为:

D为久期

Ct为第t期的现金流

t为收到现金流的时期

n为现金流发生的次数

r为到期收益率

公式中分母为债券的价格

债券的久期与到期时间、票面利率、付息频率、到期收益率存在如下关系:

①零息债券的久期等于到它的到期时间;

②债券的久期与票面利率呈负相关关系;

③债券的久期与到期时间呈正相关关系;

④债券的付息频率与久期呈负相关关系;

⑤债券的到期收益率与久期呈负相关关系。

对于债券组合,其久期可以表示为组合中每只债券久期的加权平均,权重等于各债券在组合中所占的比重。

(2)修正久期:修正久期是在麦考利久期概念的基础上发展而来的,刻画的是市场利率或收益率的变化引起的债券价格变动的幅度,是用来衡量债券价格对市场利率变化的敏感程度的指标。

计算公式为:Dm=1/(1+r)•D

例如:债券的久期为7年,若市场利率为3.65%,则其修正久期Dm=7/(1+3.65%)=6.75,意味着市场利率上升1%,债券价格将下降6.75%。

债券的修正久期与到期时间、票面利率、付息频率、到期收益率存在如下关系:

①到期收益率较低的债券,修正久期较大;

②票面利率较低的债券,修正久期越大;

③具有较低付息频率债券的修正久期较小;

④到期期限较长的债券,修正久期较大。

(3)修正久期的应用。利用修正久期计算债券组合和国债期货的利率敏感度,从而确定对冲所需国债期货合约数量的方法,称为修正久期法。

修正久期度量了债券价格随利率变动的波动特征,可用来计算对冲所需国债期货合约数量。由于国债期货合约价格近似等于最便宜可交割债券价格除以转换因子,国债期货合约的修正久期可以用最便宜可交割债券的修正久期除以转换因子得到,进而计算出最优套期保值合约数量:

3.基点价值法

基点价值(BPV)指利率变化一个基点(0.01个百分点)引起的债券价格变动的绝对额。

对冲所需国债期货合约数量

=债券组合价格波动÷期货合约价格波动

=债券组合的BPV÷期货合约的BPV

=债券组合的BPV÷(CTDBPV×期货合约面值÷100)×CTD转换因子

(1)基于久期的套期保值合约数量计算过程

①风险资产的久期:债券I的修正久期=5.9556

②国债期货TF的久期:国债期货TF的久期=最便宜可交割券的修正久期=5.9756

③套期保值需要的TF1209合约的数量:

100,000,000×5.9556÷[(98.828×1,000,000÷100)×5.9756]=100.84(手)

(注:98.828为101.7685÷转换因子)

(2)基于BPV/DV01的套期保值合约数量的计算:

①债券I的BPV/DV01:100,000,000×0.0596÷100=59,600

②国债期货TF的BPV/DV01

O.0611×1,000,000÷100÷1.0294=593.5496。

③需要对冲的数量:59,600÷593.5496=100.41(手)

在对冲策略的应用中,金融机构也常常会利用国债期货来调整其资产和负债的久期,使得其资产的平均久期等于负债的平均久期,实现久期匹配。这样,可以保证利率的微笑平行移动不会对其资产与负债组合的价值产生太大影响,即资产的收益(或损失)与负债的损失(或收益)相互抵消,即实现组合免疫。

为帮助参加2015期货从业资格考试的学员巩固知识,提高备考效果,正保会计网校整理了以上期货从业资格考试《期货基础知识》知识点供大家参考,希望对广大考生有所帮助,祝大家学习愉快,梦想成真!

Copyright © 2000 - www.fawtography.com All Rights Reserved. 北京正保会计科技有限公司 版权所有

京B2-20200959 京ICP备20012371号-7 出版物经营许可证 ![]() 京公网安备 11010802044457号

京公网安备 11010802044457号