一、销售非自建老不动产适用简易计税方法计税

例:某企业为一般纳税人,于2016年销售2003年购入的办公楼一栋,取得全部价款和价外费用5550万元,开具增值税专用发票,销售时采用简易计税方法,税率5%,购进原值4500万元,预征率5%。

【相关政策】

1、一般纳税人转让2016年4月30日前取得的不动产(不含自建),适用简易计税方法的,应在不动产所在地主管地税机关预缴税款,在机构所在地主管国税机关申报纳税,如不动产所在地与机构所在地一致的,应在机构所在地主管地税机关预缴税款,在机构所在地主管国税机关申报纳税,上述预缴无需填写《增值税预缴税款表》。

2、应适用下列计算公式计算预缴税款和应纳税额

预缴税款=(收到的全部价款和价外费用-不动产购置原价或者取得不动产时)÷(1+5%)ⅹ5%

应纳税额=(收到的全部价款和价外费用-不动产购置原价或者取得不动产时)÷(1+5%)ⅹ5%-预缴税款

【应纳税额计算】

预征税额=(5550-4500)÷(1+5%)ⅹ5%=50万元

应纳税额=(5550-4500)÷(1+5%)ⅹ5%-50=0万元

【报表填写】

1、将本期应纳税额填入《增值税纳税申报表(一般纳税人适用)》附表一(本期销售情况明细)

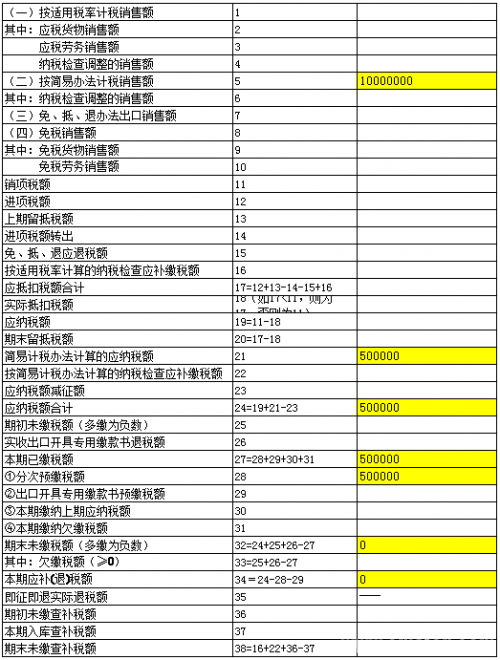

在第二大类“简易计税方法计税”的9b栏“5%征收率的服务、不动产和无形资产”的第1列“开具增值税专用发票销售额”,填入不含税销售额52860000元;第2列“开具增值税专用发票销项(应纳)税额”填入2640000元;第9列“合计销售额”填入52860000元;第10列“合计销项(应纳)税额”填入2640000元;第11列“合计价税合计”填入55500000元;第12列“服务、不动产和无形资产扣除项目本期实际扣除金额”填入45000000元;第13列“扣除后含税销售额”填入10500000元;第14列“扣除后销项(应纳)税额”填入500000元(如图1)。

图1

2、填报《增值税纳税申报表(一般纳税人适用)》附列资料(三)(服务、不动产和无形资产扣除项目明细)

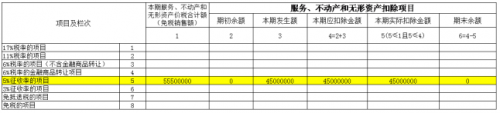

在第5栏“5%征收率的项目”的相应栏次内填入相应数据:第1列“本期服务、不动产和无形资产价税合计额(免税销售额)”等于附列资料(一)第11列第9b栏的金额,应为本期销售不动产价税合计额55500000元;第2列“期初余额”填入0;第3列“本期发生额”填入本期销售不动产的原值45000000元;第4列“本期应扣除金额”填入45000000元;第5列“本期实际扣除金额” 应保证小于本期发生的销售额且小于应扣除金额,填入45000000元;第6列“期末余额”填入0(如图2)。

图2

3、将预征税额填入《增值税纳税申报表(一般纳税人适用)》附表四(税额抵减情况表)

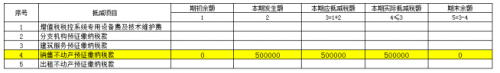

第4行“销售不动产预征缴纳税款”第1栏“期初余额”填写0;第2栏“本期发生额”填写计算出的本期预征税额500000元;第3栏“本期应抵减税额”填写期初余额与本期发生额之和500000元,由于本期应纳税额为500000元,因此本期发生的应抵减税额可全额抵减,第4栏“本期实际抵减税额”即填写500000元,第5栏“期末余额”填写本期应抵减税额与实际抵减税额之差0(如图3)。

图3:

4、填写《增值税纳税申报表(一般纳税人适用)》主表

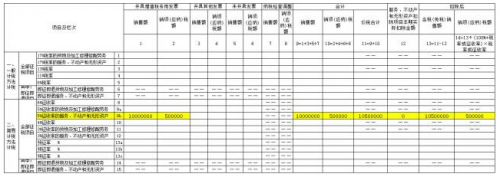

主表“一般项目”下的“本月数”第5栏“按简易办法计税销售额”内填写本期按简易办法计税的销售额10000000元,第21栏“简易计税办法计算的应纳税额”内填写根据简易计税办法计算出的税额500000元,在本期没有其他应纳税额项目的前提下,第24栏“应纳税额合计”内等于第21栏500000,将预缴的税款金额500000元填入第27栏“本期已缴税额”、第28栏“分次预缴税额”,在本期没有发生其他税款的情况下,第32栏“期末未缴税额”、第34栏“本期应补(退)税额”内填0(如图4)。

图4:

二、销售自建老不动产适用简易计税办法

例:某企业为一般纳税人,于2016年销售2003年购入的办公楼一栋,取得全部价款和价外费用1050万元,开具增值税专用发票,销售时采用简易计税方法,税率5%,预征率5%。

【相关政策】

1、一般纳税人转让2016年4月30日前自建的不动产,适用简易计税方法的,应在不动产所在地主管地税机关预缴税款,在机构所在地主管国税机关申报纳税,如不动产所在地与机构所在地一致的,应在机构所在地主管地税机关预缴税款,在机构所在地主管国税机关申报纳税,上述预缴无需填写《增值税预缴税款表》。

2、应适用下列计算公式计算预缴税款和应纳税额

预缴税款=收到的全部价款和价外费用÷(1+5%)ⅹ5%,

应纳税额=收到的全部价款和价外费用÷(1+5%)ⅹ5%-预缴税款

【应纳税额计算】

预征税额=1050÷(1+5%)ⅹ5%=50万元

应纳税额=1050÷(1+5%)ⅹ5%-50=0万元

【报表填写】

1、将本期应纳税额填入《增值税纳税申报表(一般纳税人适用)》附表一(本期销售情况明细)

在第二大类“简易计税方法计税”的9b栏“5%征收率的服务、不动产和无形资产”的第1列“开具增值税专用发票销售额”,填入不含税销售额10000000元;第2列“开具增值税专用发票销项(应纳)税额”填入500000元;第9列“合计销售额”填入10000000元;第10列“合计销项(应纳)税额”填入500000元;第11列“合计价税合计”填入10500000元;第12列“服务、不动产和无形资产扣除项目本期实际扣除金额”填入0;第13列“扣除后含税销售额”填入10500000元;第14列“扣除后销项(应纳)税额”填入500000元(如图1)。

图1

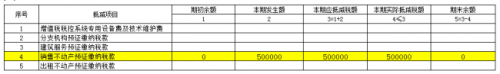

2、将预征税额填入《增值税纳税申报表(一般纳税人适用)》附表四(税额抵减情况表)

第4行“销售不动产预征缴纳税款”第1栏“期初余额”填写0;第2栏“本期发生额”填写计算出的本期预征税额500000元;第3栏“本期应抵减税额”填写期初余额与本期发生额之和500000元,由于本期应纳税额为500000元,因此本期发生的应抵减税额可全额抵减,第4栏“本期实际抵减税额”即填写500000元,第5栏“期末余额”填写本期应抵减税额与实际抵减税额之差0(如图5)。

图5:

3、填写《增值税纳税申报表(一般纳税人适用)》主表

主表“一般项目”下的“本月数”第5栏“按简易办法计税销售额”内填写本期按简易办法计税的销售额10000000元,第21栏“简易计税办法计算的应纳税额”内填写根据简易计税办法计算出的税额500000元,在本期没有其他应纳税额项目的前提下,第24栏“应纳税额合计”内等于第21栏500000,将预缴的税款金额500000元填入第27栏“本期已缴税额”、第28栏“分次预缴税额”,在本期没有发生其他税款的情况下,第32栏“期末未缴税额”、第34栏“本期应补(退)税额”内填0(如图3)。

图3: