例1

一次性购入材料直接用于本企业在建工程

2016年5月10日,某增值税一般纳税人购进钢材一批,用于计入固定资产的办公楼改造,该办公楼原值1000万元,预计改造完成后该办公楼价值2000万元。5月20日,该纳税人取得该批钢材的增值税专用发票并认证相符。专用发票注明的金额为1000万元,增值税税额为170万元。(购进的其他材料或与之相关的服务用于在建工程同样适用本方法)

业务分析

此企业于2016年5月1日后购进的“货物--钢材”用于“不动产--办公楼”的改造和修建,增加该不动产原值超过了50%,其购进钢材的进项税额依照相关规定分2年从销项税额中抵扣,一年抵扣比例为购进货物进项税额的60%并于取得扣税凭证的当期从销项税额中抵扣,第二年抵扣比例为40%并于取得扣税凭证的当月起第13个月时从销项税额中抵扣。

则案例中,该批钢材所涉及170万元进项税额中的60%于当期(2016年5月)抵扣,剩余40%于当期之后的第13个月抵扣(2017年5月)。

报表填写

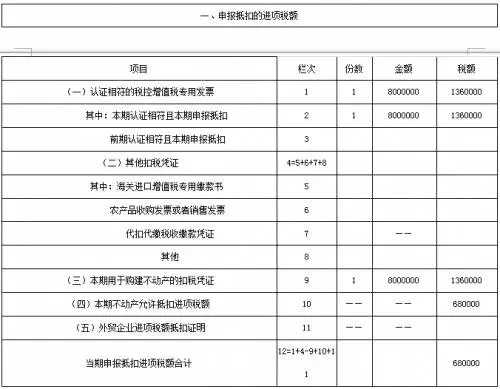

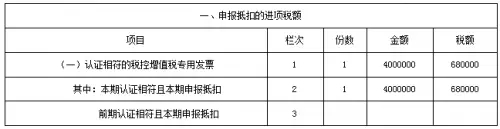

(一)在2016年6月申报期申报5月属期增值税时

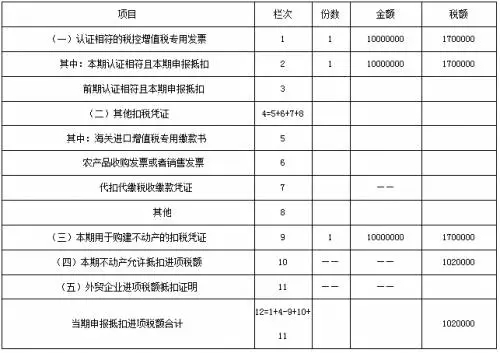

1.该批钢材取得的增值税专用发票进项税额170万元填入《增值税纳税申报表(一般纳税人适用)》附列资料(二)第1栏“认证相符的税控增值税专用发票”、第2栏“本期认证相符且本期申报抵扣”以及作为当期不动产扣税凭证填入附列资料(二)第9栏“本期用于购建不动产的扣税凭证”(购建是指购进和自建)。

上述两步一是能够保证“一窗式”比对相符,二是先将不动产进项税额全额扣减,通过以下后续步骤实现分期抵扣。

2.计算填报本期应抵扣、待抵扣进项税额:

该批钢材本期应抵扣进项税额为:

170万元×60%=102万元

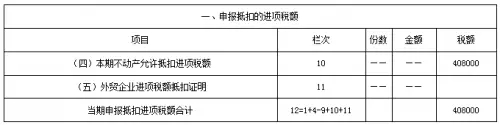

(1)本期应抵扣的102万元填入第10栏“本期不动产允许抵扣进项税额”:

《增值税纳税申报表(一般纳税人适用)》附列资料(二)

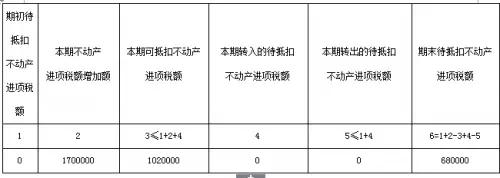

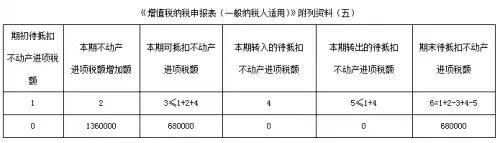

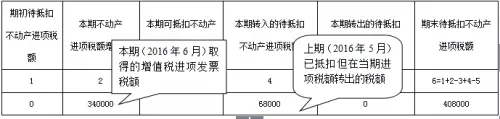

(2)将进项税额170万元填入第2栏“本期不动产进项税额增加额;本期应抵扣的102万元填入第3栏“本期可抵扣不动产进项税额”;待抵扣进项数额170万元×40%=68万元填入“期末待抵扣不动产进项税额”:

《增值税纳税申报表(一般纳税人适用)》附列资料(五)

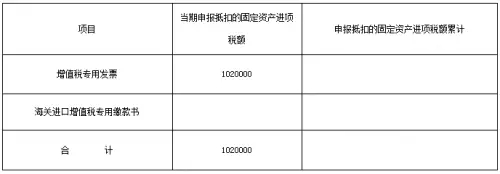

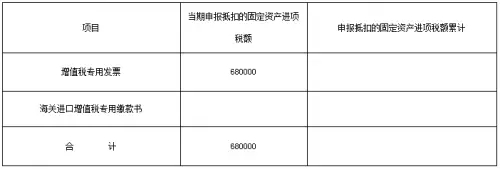

(3)本期应抵扣的102万元填入”当期申报抵扣的固定资产进项税额“:

《增值税纳税申报表(一般纳税人适用)》固定资产表中

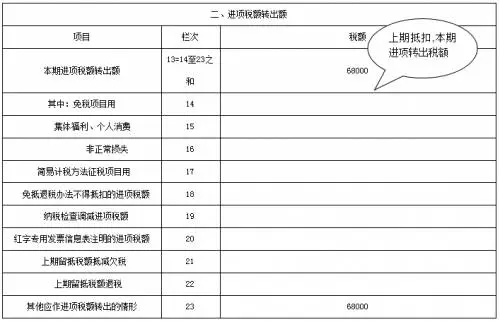

(二)在2017年6月申报期申报5月增值税时

该批钢材待抵扣进项税额170万元×40%=68万元应于当期从销项税额中抵扣。

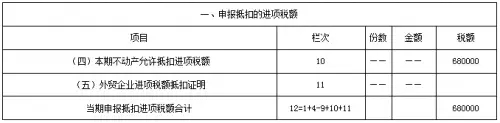

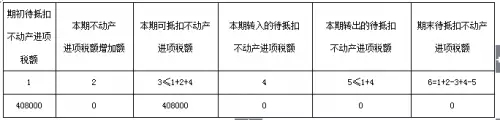

1.待抵扣68万元填入第1栏“期初待抵扣不动产进项税额”和第3栏“本期可抵扣不动产进项税额”:

《增值税纳税申报表(一般纳税人适用)》附列资料(五)

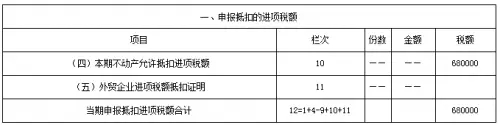

2.待抵扣的68万元填入第10栏“本期不动产允许抵扣进项税额”:

《增值税纳税申报表(一般纳税人适用)》附列资料(二)

3.待抵扣的68万元填入“当期申报抵扣的固定资产进项税额”:

《增值税纳税申报表(一般纳税人适用)》固定资产表

例2

分批购入原材料直接用于企业在建工程

2016年5月10日,某增值税一般纳税人购进钢材一批,用于计入固定资产的办公楼改造,该办公楼原值1000万元,预计改造完成后该办公楼价值2000万元。5月20日,该纳税人取得该批钢材的增值税专用发票并认证相符,注明的金额为200万元,增值税税额为34万元。6月20日,该纳税人同样取得另外一批钢材增值税专用发票并认证相符,注明金额800万元,税额136万元。两批钢材用于同一座未完工办公楼的改造。(购进的其他材料或与之相关的服务用于在建工程同样适用本方法)

业务分析

此企业分两批购进的用于“不动产--办公楼”的改造“货物--钢材”,终使得办公楼超过不动产原值50%,按照相关规定只有超过原值50%后才允许分2年抵扣进项税额。

则案例中,一批购进钢材取得的34万元进项税额可以在当期全额抵扣,在第二期申报抵扣时要根据两次购进钢材取得的进项税额总额170万元按照相关规定分2年进行分期抵扣。

报表填写

(一)在2016年6月申报期申报5月属期增值税时

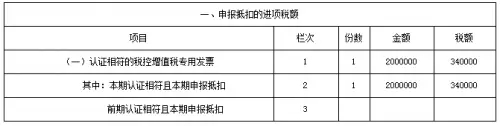

1.一批钢材取得的增值税专用发票进项税额34万元填入第1栏“认证相符的税控增值税专用发票”、第2栏“本期认证相符且本期申报抵扣”:

《增值税纳税申报表(一般纳税人适用)》附列资料(二)

2.本期抵扣的34万元填入”当期申报抵扣的固定资产进项税额“:

《增值税纳税申报表(一般纳税人适用)》固定资产表

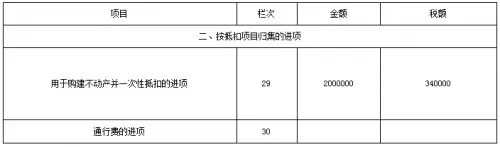

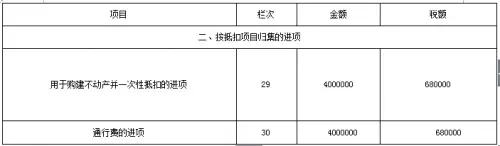

3.本期抵扣的34万元填入“用于购建不动产并一次性抵扣的进项”--税额栏:

《增值税纳税申报表(一般纳税人适用)》进项结构明细表

(二)在2016年7月申报期申报6月属期增值税时

此时购进用于“不动产--办公楼”改造的“货物--钢材”已经使得办公楼超过原值50%。按照分期抵扣原则(34万元+136万元)×60%=102万元,但由于该企业在上月已抵扣34万元,则在本期实际抵扣102万元-34万元=68万元,剩余136万元-68万元=68万元转入待抵扣进项税额。

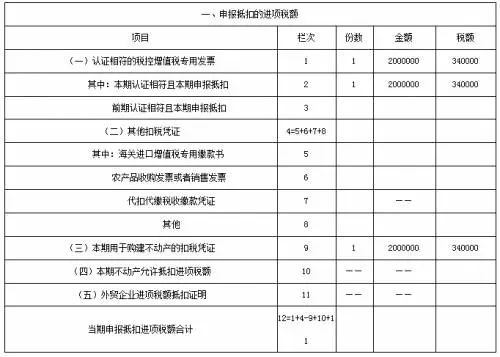

1.本期取得增值税专用发票进项税额136万元填入第1栏“认证相符的税控增值税专用发票”、第2栏“本期认证相符且本期申报抵扣”以及作为当期不动产扣税凭证填入第9栏“本期用于购建不动产的扣税凭证”(购建是指购进和自建);本期实际应抵扣的进项税额68万元填入第10栏“本期不动产允许抵扣进项税额:

增值税纳税申报表(一般纳税人适用)》附列资料(二)

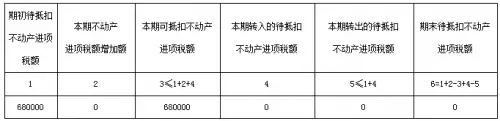

2.本期进项税额全额136万元填入第2栏“本期不动产进项税额增加额;本期应抵扣的68万元填入第3栏“本期可抵扣不动产进项税额”待抵扣进项税额170万元×40%=68万元填入“期末待抵扣不动产进项税额”:

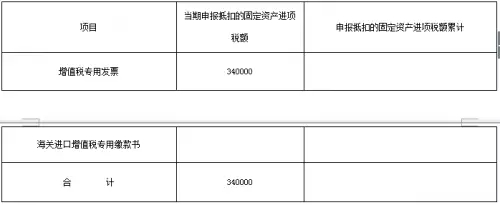

3.本期抵扣的68万元填入”当期申报抵扣的固定资产进项税额“:

《增值税纳税申报表(一般纳税人适用)》固定资产表

(三)在2017年7月申报期申报6月属期增值税时

两批钢材的待抵扣进项税额(34万元+136万元)×40%=68万元应于当期从销项税额中抵扣。

1.待抵扣68万元填入第1栏“期初待抵扣不动产进项税额”和第3栏“本期可抵扣不动产进项税额”:

《增值税纳税申报表(一般纳税人适用)》附列资料(五)

2.待抵扣的68万元填入第10栏“本期不动产允许抵扣进项税额”:

《增值税纳税申报表(一般纳税人适用)》附列资料(二)

3.待抵扣的68万元填入“当期申报抵扣的固定资产进项税额”:

《增值税纳税申报表(一般纳税人适用)》固定资产表

例3

分批购入原材料直接用于企业在建工程

2016年5月10日,某增值税一般纳税人购进钢材一批,用于计入固定资产的办公楼改造,该办公楼原值1000万元,预计改造完成后该办公楼价值1600万元。5月20日,该纳税人取得该批钢材的增值税专用发票并认证相符,注明的金额为400万元,增值税税额为68万元。6月20日,该纳税人同样取得另外一批钢材增值税专用发票并认证相符,注明金额200万元,税额34万元。两批钢材用于同一座未完工办公楼的改造。(购进的其他材料或与之相关的服务用于在建工程同样适用本方法)

业务分析

此企业分两批购进的用于“不动产--办公楼”的改造“货物--钢材”,终使得办公楼超过不动产原值50%,按照相关规定只有超过原值50%后才允许分2年抵扣进项税额。

则案例中,在购进一批钢材时并未超过不动产原值50%,进项税额68万元可以在当期2016年5月全额抵扣;在第二期购进钢材时已经超过不动产原值50%,按照相关规定两次购进钢材取得的进项税额总额102万元可以分2年进行分期抵扣,则2016年6月应抵扣进项税额102万元×60%=61.2万元<68万元,所以要在本期作进项税额转出68万元-61.2万元=6.8万元并转入本期待抵扣不动产进项税额。

报表填写

(一)在2016年6月申报期申报5月属期增值税时

1.一批钢材取得的增值税专用发票进项税额68万元填入第1栏“认证相符的税控增值税专用发票”、第2栏“本期认证相符且本期申报抵扣”:

《增值税纳税申报表(一般纳税人适用)》附列资料(二)

2.本期抵扣的68万元填入”当期申报抵扣的固定资产进项税额“:

《增值税纳税申报表(一般纳税人适用)》固定资产表

3.本期抵扣的68万元填入“用于购建不动产并一次性抵扣的进项”--税额栏:

《增值税纳税申报表(一般纳税人适用)》进项结构明细表

(二)在2016年7月申报期申报6月属期增值税时

1.此时购进用于“不动产--办公楼”改造的“货物--钢材”已经使得办公楼超过原值50%。按照分期抵扣原则(68万元+34万元)×60%=61.2万元,但由于该企业在上月已抵扣68万元,则在本期作进项税额转出68万元-61.2万元=6.8万元并转入本期待抵扣不动产进项税额。

《增值税纳税申报表(一般纳税人适用)》附列资料(二)

2.本期取得增值税专用发票进项税额34万元填入第1栏“认证相符的税控增值税专用发票”、第2栏“本期认证相符且本期申报抵扣”以及作为当期不动产扣税凭证填入第9栏“本期用于购建不动产的扣税凭证”(购建是指购进和自建):

《增值税纳税申报表(一般纳税人适用)》附列资料(二)

2.本期进项税额全额34万元填入第2栏“本期不动产进项税额增加额;本期转入的待抵扣不动产进项税额6.8万元填入第4栏,期末待抵扣进项税额34万元+6.8万元=40.8万元填入第6栏:

《增值税纳税申报表(一般纳税人适用)》附列资料(五)

(三)在2017年7月申报期申报6月属期增值税时

两批钢材的待抵扣进项税额(68万元+34万元)×40%=40.8万元应于当期从销项税额中抵扣。

1.待抵扣的40.8万元填入第1栏“期初待抵扣不动产进项税额”和第3栏“本期可抵扣不动产进项税额”:

《增值税纳税申报表(一般纳税人适用)》附列资料(五)

2.待抵扣的40.8万元填入第10栏“本期不动产允许抵扣进项税额”:

《增值税纳税申报表(一般纳税人适用)》附列资料(二)

3.待抵扣的40.8万元填入“当期申报抵扣的固定资产进项税额”:

《增值税纳税申报表(一般纳税人适用)》固定资产表中