注意!降税率后报税不正确,进项税额不能抵扣

《财政部 税务总局 海关总署关于深化增值税改革有关政策的公告》(财政部 税务总局 海关总署公告2019年第39号)公布后,大家最关注的是企业对于未完成的业务如何衔接,怎样操作对企业是最有利的。本文提醒大家的是,对于国内旅客运输服务等进项税额填报增值税申报表一定要谨慎,否则,填报不正确可能导致这些进项税额不能抵扣。

取得国内旅客运输服务的进项税额增值税申报表的填报

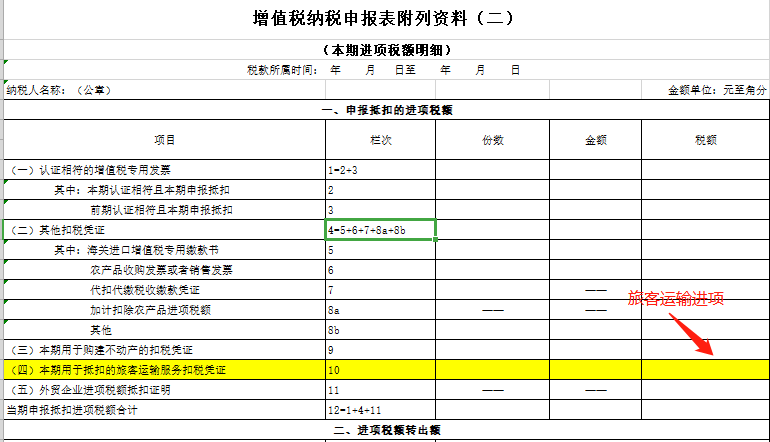

国家税务总局公告2019年第15号的附件《增值税纳税申报表附列资料(二)》(本期进项税额明细)填写说明规定:“(一)认证相符的增值税专用发票”第10栏“(四)本期用于抵扣的旅客运输服务扣税凭证”:反映按规定本期购进旅客运输服务,所取得的扣税凭证上注明或按规定计算的金额和税额。

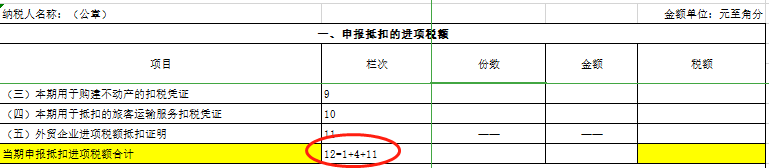

如果企业财税人员仅按上述填报时,会导致国内旅客运输服务的进项税额不能抵扣。因为国内旅客运输服务的进项税额是不能计入《附列资料(二)》第12栏“当期申报抵扣进项税额合计”的。国家税务总局公告2019年第15号的附件《增值税纳税申报表(一般纳税人适用)》填写说明规定,主表第12栏“进项税额”=《附列资料(二)》第12栏“税额”。而《附列资料(二)》第12栏的数据=1+4+11,没有加第10栏,所以不能统计到增值税主表的第12栏“进项税额”,造成旅客运输服务的进项税额不能抵扣。如下图:

附表二

主表:

国内旅客运输服务的进项税额如果只填报附表二第10栏,并不能抵扣进项,那除了填报附表二第10栏外,还应填报哪一栏呢?

国家税务总局发布的《深化增值税改革100问》给我们做了解答:

77. 纳税人购进国内旅客运输服务,取得增值税电子普通发票或注明旅客身份信息的航空、铁路等票据,按规定可抵扣的进项税额怎么申报?

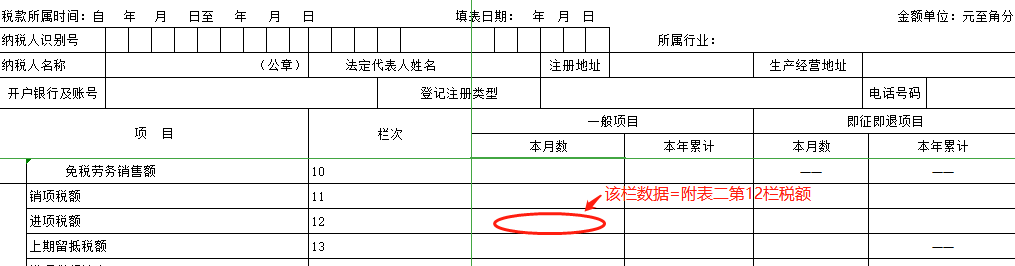

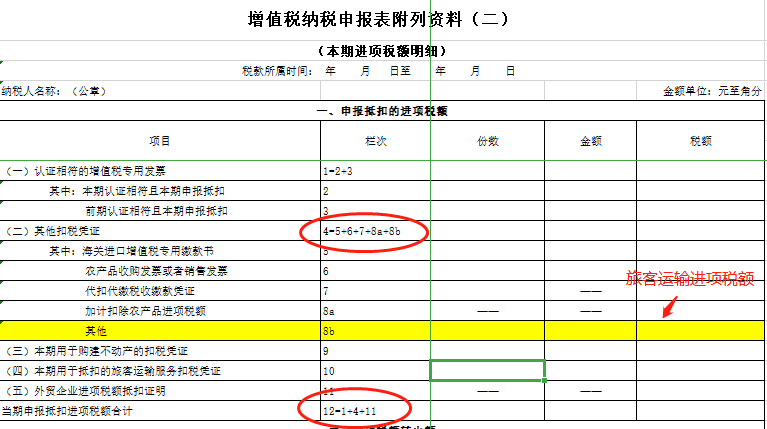

答:纳税人购进国内旅客运输服务,取得增值税电子普通发票或注明旅客身份信息的航空、铁路等票据,按规定可抵扣的进项税额,在申报时填写在《增值税纳税申报表附列资料(二)》第8b栏“其他”中。具体填报如图:

为什么说填到8b栏就能抵扣销项税额呢?因为第12栏=1+4+11,而第4栏=5+6+7+8a+8b,所以,旅客运输服务的进项只有填到第8b栏才能统计到第12栏,才能统计到主表的第12栏“进项税额”抵扣销项税额。做为财税人员,填报增值税申报表时一定注意呦!

注意:与此类似的,还有不动产待抵扣进项税额。

截至2019年4月1日前待抵扣不动产进项税额,在4月份及以后月份转入进项税额抵扣销项税额时增值税申报表应这样填报:

国家税务总局发布的《深化增值税改革100问》答复如下:

75. 不动产实行一次性抵扣政策后,截至2019年3月税款所属期待抵扣不动产进项税额,怎样进行申报?

答:按照规定,截至2019年3月税款所属期,《增值税纳税申报表附列资料(五)》第6栏“期末待抵扣不动产进项税额”的期末余额,可以自2019年4月税款所属期结转填入《增值税纳税申报表附列资料(二)》第8b栏“其他”中。

| 作者:裴老师(正保会计网校答疑专家)

新用户扫码下载

新用户扫码下载

新用户扫码下载

新用户扫码下载